أعلنت شركة “إن إم دي سي جروب” عن طرح 23% من أسهم “إن إم دي سي إنرجي” (الإنشاءات البترولية سابقًا) للاكتتاب العام.

ويبلغ رأس مال الشركة الحالي هو 2.5 مليار درهم موزع على 5 مليارات سهم عادي بقيمة اسمية 0.5 درهم (50 فلسًا إماراتيًا) للسهم.

وبحسب صحيفة الخليج اليوم الأربعاء 28 أغسطس 2024، تطرح الشركة 1.15 مليار سهم عادي في اكتتاب عام في دولة الإمارات.

وبعد الطرح وشريطة أن يتم الاكتتاب في أسهم الطرح بالكامل، سيكون رأس مال الشركة 2.5 مليار درهم موزع على 5 مليارات سهم بقيمة خمسون فلسًا إماراتيًا للسهم الواحد.

ويحتفظ المساهم البائع بالحق في تعديل حجم الطرح في أي وقت قبل نهاية فترة الاكتتاب وفقًا لتقديره المطلق، وموافقة هيئة الأوراق المالية والسلع.

سيكون سعر الطرح 2.8 درهم للسهم الطرح وتبلغ إجمالي قيمة أسهم الطرح 3.22 مليار درهم. وسيتم إصدار أسهم الطرح حسب الأصول وبشكل صحيح كما في تاريخ إدراج أسهم الطرح في سوق أبوظبي للأوراق المالية.

ويبلغ سعر الطرح لكل سهم من أسهم الطرح 2.8 درهم، على أن ينطلق الاكتتاب يوم الجمعة 30 أغسطس 2024، وينتهي الأربعاء 4 سبتمبر 2024، وسيتم تخصيص الأسهم 6 سبتمبر، ورد الفائض 9 سبتمبر، ومن المتوقع إدراج الشركة يوم الأربعاء 11 سبتمبر 2024.

وخصص المساهم البائع 25 مليون سهم للشريحة الأولى تمثل 2.27% من أسهم الطرح، وخصص 982.5 مليون سهم للشريحة الثانية وهم المكتتبون المحترفون والتي تمثل نحو 85.43% من أسهم الطرح.

وينوي المساهم البائع بيع 142.5 مليون سهم إلى العطاء للاستثمار، شريطة موافقة الجمعية العمومية وهيئة الأوراق المالية والسلع، مقابل استحواذ المساهم البائع على قطع أراضي معينة مخصصة للاستثمار التجاري من اتش ام ار انفستمنت.

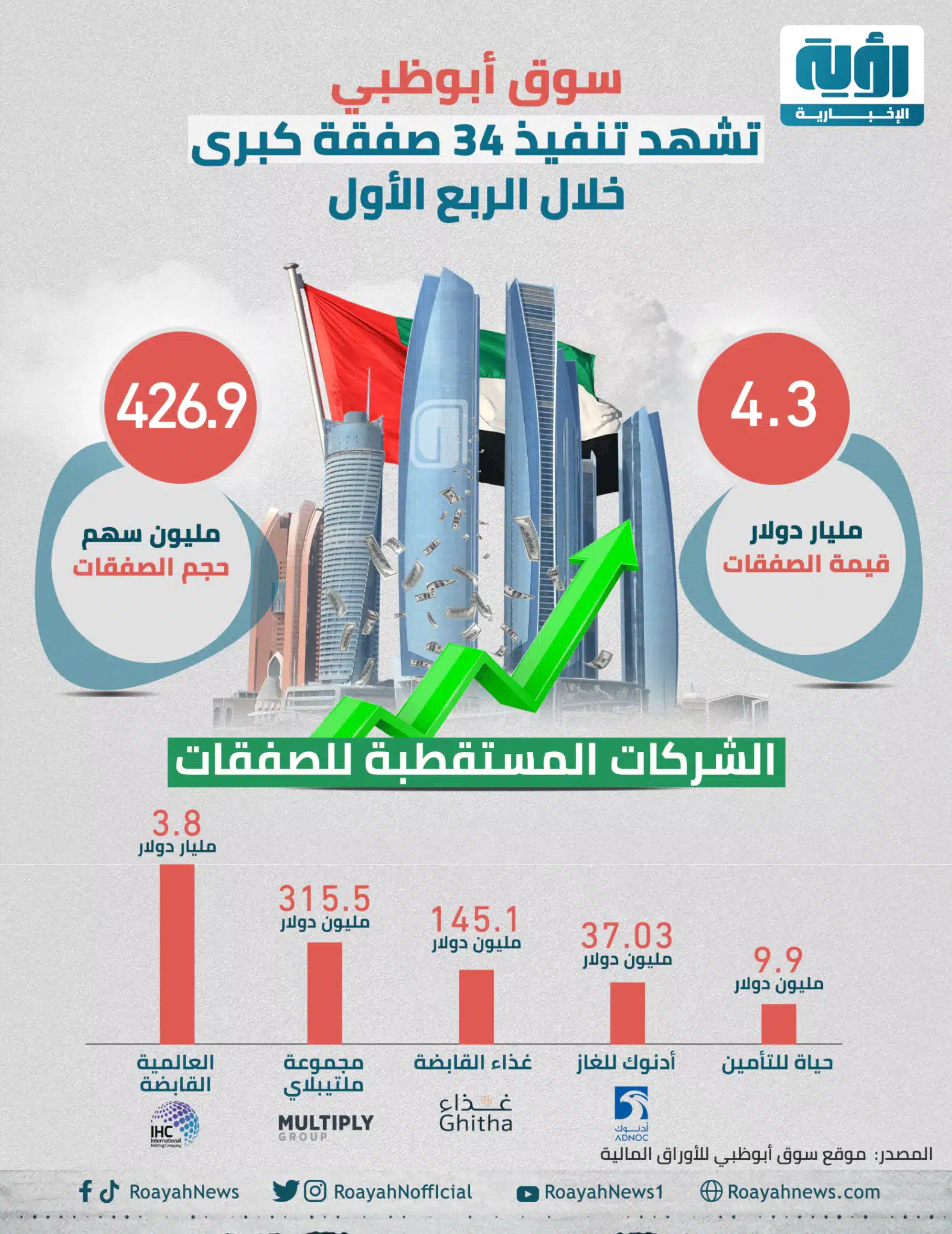

نشاط للصفقات الكبرى في سوق أبوظبي خلال الربع الأول

رابط مختصر : https://roayahnews.com/?p=1960813